子どもが大学まで進学すると想定して、教育費はいったいどれくらいかかるのでしょうか? どのタイミングまでにいくら準備しておけばいいのか、子どもが幼い頃はとくにイメージしづらいもの。ですが、高校・専門学校・大学など、子どもが進学する際には必ず学費はかかるものです。お子さんが進学を希望したときに慌てないように、今からしっかり考えていきましょう。

〈教えてくれた人〉

山崎俊輔さん

フィナンシャル・ウィズダム代表。ファイナンシャルプランナー、消費生活アドバイザー。企業年金研究所、FP総研を経て独立。分かりやすく読みやすいお金のコラムが人気で、各種メディアで多数の連載を抱える人気FPのひとり。一男一女の父で、ご自身も家事育児の分担をほぼ5割実行している共働き子育て夫婦。

共働き夫婦こそ学費準備を計画的に

学費準備に関して共働きであることのネックは「すでに共働きである」ということです。会社員と専業主婦の夫婦であれば、「子どもが進学するからパートに出る」という選択を取ることもでき、学費などで年80〜100万円の出費が増えたとしても、妻の収入で賄うことができます。しかし、共働き夫婦の場合は、子どもが高校に入学するからといって、突然収入を増やすことは不可能に近いでしょう。また、もともとある程度の収入があるため、生活水準が高くなり、出費も多くなりがちです。子どもが進学を希望した際に「学費を準備していなかった」では困りますよね。共働き夫婦こそ、計画的に準備を行いましょう。

教育費の負担が増える高校入学までに

学費の準備をしておこう

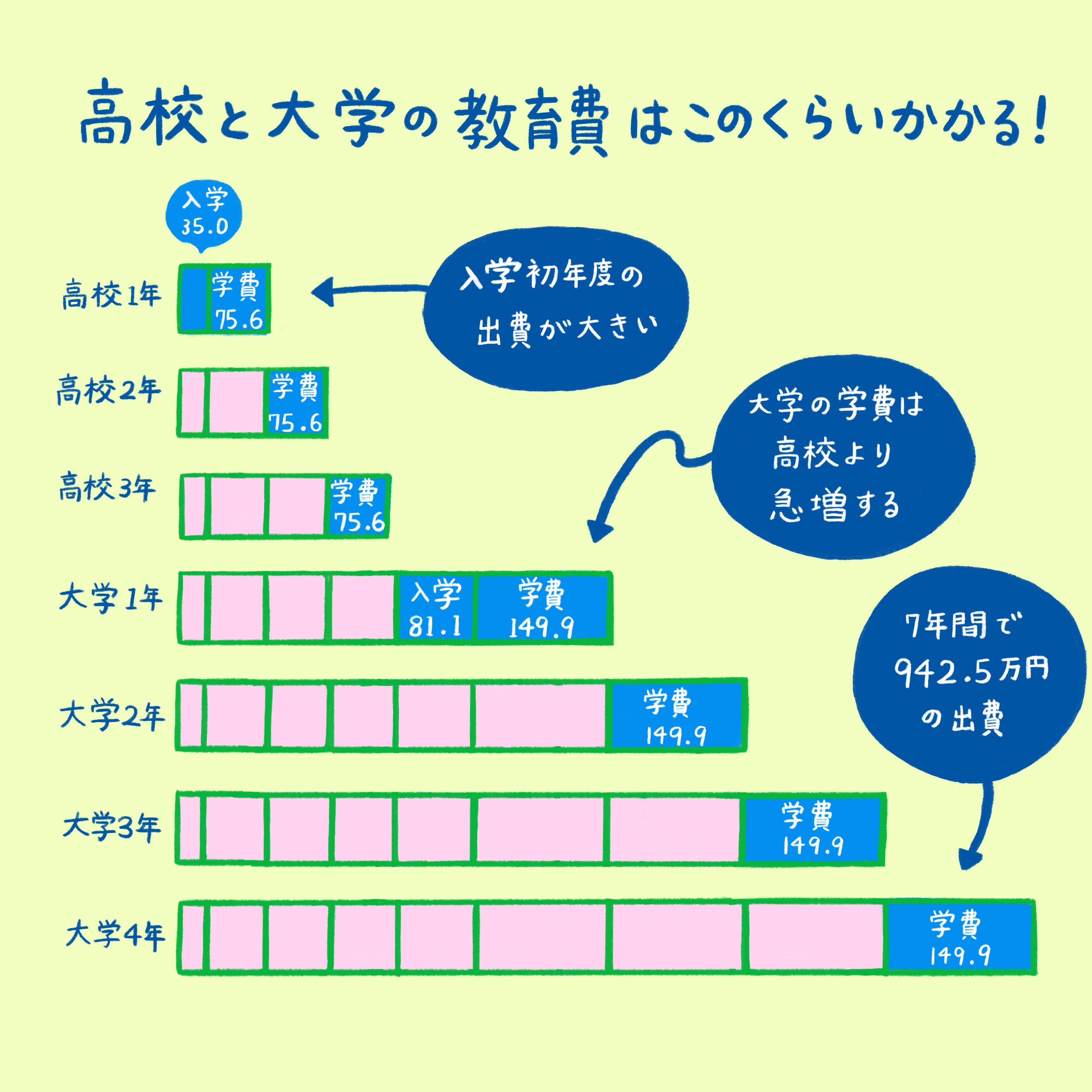

出典:日本政策金融公庫 令和3年度『教育費負担の実態調査結果』

高校入学から大学卒業までにかける費用 (子供1人当たりの費用〈年間平均額の累計〉)より引用・改変

学費としての最大の難関は、高校と大学の入学金や授業料。進学先や選ぶ学部によっても変わりますが、高校と大学の7年間でかかる学費は、1,000万円程度と言われています。高校入学時に全額まとめて用意する必要はありませんが、入学初年度までには、ある程度まとまった額の教育費を準備する必要はあります。それではいつからどのように準備をはじめたらいいのでしょうか。

高校と大学にかかる教育費は、入学金と毎年かかる学費をそれぞれ準備しておくのがおすすめです。図の統計調査によると、高校では約35万円、大学では約81万円が入学金として必要となり、さらに受験勉強のための塾や予備校の費用も加算されますから、まずはじめに入学のために必要な教育費として120万円程度は準備しておきたいところです。その次に学費の何割かを準備する計画を立てます。まずは大学で増える分の確保を目指し、もう少し余裕があれば、さらなる準備を目指すというように、段階的に考えていくといいでしょう。高校入学以降はまとまった教育費が必要になってきますから、高校入学時を目指して子どもが幼いうちから準備をはじめるのが理想的です。

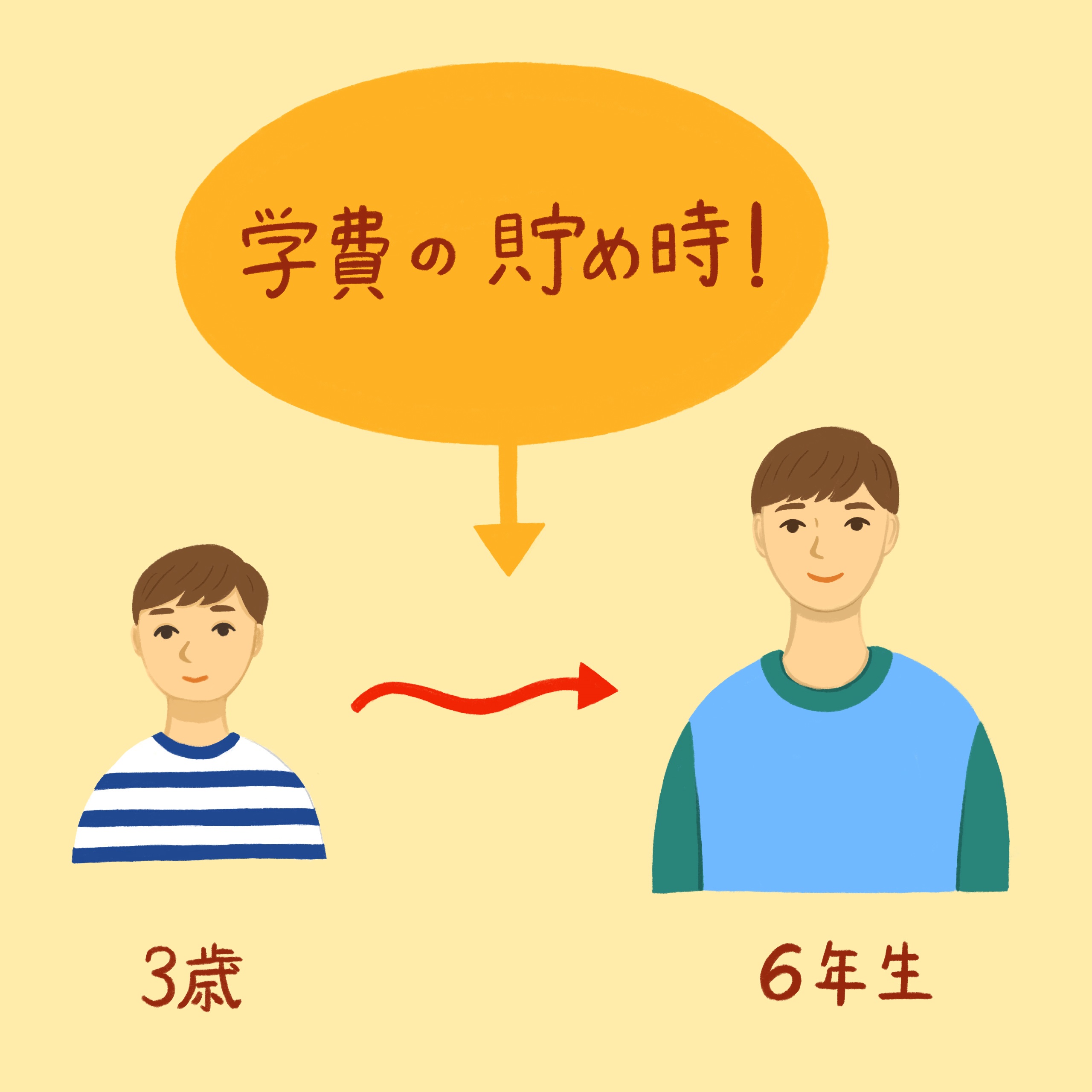

子どもが幼いうち、と言っても、赤ちゃん期はなにかと出費がかさみ保育料も高く設定されますから、学費準備をはじめるとしたら、「幼児教育・保育の無償化」のタイミングがおすすめです。これは、2019年10月からスタートし、3〜5歳児クラスのすべて子どもの、幼稚園・保育所・認定こども園などの利用料が無料になるという制度のこと。これまでかかっていた利用料が無料になりますから、その分を教育費にまわすことができます。また、中学校に入学すると高校受験のための塾代がかかることもありますよね。つまり、高校入学をタイムリミットの目安としながらも、「幼保無償化」がはじまったタイミング〜中学校入学までの間に、ハイペースで準備をするのが得策です。

子ども2人目以降の

学費準備のポイント

子どもが2人・3人と増えれば、教育費も単純に2倍・3倍とかかってくるもの。ですから、2人目以降は、より計画的に準備をしていきましょう。

①児童手当を活用

中学校卒業までの児童を養育している家庭には、児童手当が支払われます。0~3歳未満は月額一律¥15,000、3歳以上〜小学校修了前までは¥10,000(第三子以降は¥15,000)、中学生は一律¥10,000(年収による制限あり)。これは約200万円の給付に相当し、もしまったく手をつけずに子ども名義の通帳に入金したら、高校と大学の入学金、さらには塾や予備校の費用がここから賄えるのです。しかし、教育費が比較的かからなくて済むと言われる小学校のときであっても、入学準備や進級のタイミングで、まとまったお金が必要になることも。ですから、児童手当は「できる限り貯金をする」というスタンスでよいでしょう。

②家計をクリアにしつつ

節約できる部分は賢く節約を!

学費を捻出するにあたって必要なのが、現状、何にいくら使っているのかを夫婦で把握して共有すること。vol.1「家計の分担方法」でもお伝えしましたが、支払いが多様化している今の時代、支出が不明瞭になりがち。ですから、教育費を捻出するには、家計をクリアにする必要があるのです。まずは、家計簿アプリなどを活用して、「何にどれだけ使っているか」を把握しましょう。なんとなく毎月自動引き落としにしているものはありませんか? 不要なサブスクを継続してはいないでしょうか? 不要なものを解約すれば、それが将来の学費に回せるのです。

また、学費としての貯蓄を毎月少しずつでも増やしたいのであれば、支出を減らす、つまり節約することも考えましょう。今と同じ生活を、より低コストでやりくりできれば、確実に手元にお金が残ります。節約=お金を出し惜しむことだと誤解されがちですが、なんでもかんでも切り詰めることが節約ではありません。それはそれでお金は貯まりますが、家族の幸福度は下がってしまいます。満足度やクオリティはキープしつつ、全体として低コストでやりくりを実現するのが節約の醍醐味。ときどきはごほうび予算もOK。楽しみながらお金が貯められるように、節約をポジティブに捉えてみましょう。

一人っ子はお金のかけすぎに注意

共働きである程度の収入があれば、子ども1人に相当の費用がかけられます。習い事にいくつも通わせたり、小中学校は当然のように私立を選んだり、服や食事も高価なものを選んだり……。一つひとつは大した金額ではないかもしれませんが、子育て費用の総額は、あっという間に跳ね上がってしまうでしょう。ファミレスやファストフードを楽しんだりファストファッションを活用したりすることで、食費や被服費は大きく下がります。一人っ子の予算については「予算はあるけど支出はワンランク落とす」くらいの感覚を持つのがおすすめです。

前向きに捉えたい

奨学金という選択肢

高齢出産が年々増加傾向にあり、子どもの学費はなんとか準備できたが、自分たちの老後の準備が間に合わないままリタイアする、という夫婦も増えているようです。だからといって老後の仕送りを20代のわが子には求められないという方も多いでしょう。自分たちの老後資金の確保も同時に検討し、学費の一部については奨学金を活用してもらうことも検討してみましょう。もちろん、できる限り学費準備をしてあげたいのが親心。だからこそ、将来の進学を視野に入れて、早めに学費準備をスタートすることが大切なのです。

進学の前に子どもが何をしたいのかを

話し合うことが大切

ここまで、大学進学を前提に話をしてきましたが、進路はこの限りではありません。就職したり、専門学校に入学するという選択肢もあるでしょう。まずは高校や大学を受験するタイミングで、お子さんがどうしたいのかを、きちんとコミュニケーションをとりながら話し合ってみましょう。話し合った結果、大学進学を選択した場合、その時点から学費を貯め始めるのは無理があります。ですから、子どもが幼い頃から教育資金の準備をするのが理想的です。

イラスト:くらちなつき 編集・文:桶川雅代 監修:HugMug編集部