共働きの子育て家庭に必要なお金の知恵

vol.2 貯蓄のはじめ方

セクションタイトル

〈教えてくれた人〉

山崎俊輔さん

フィナンシャル・ウィズダム代表。ファイナンシャルプランナー、消費生活アドバイザー。企業年金研究所、FP総研を経て独立。分かりやすく読みやすいお金のコラムが人気で、各種メディアで多数の連載を抱える人気FPのひとり。一男一女の父で、ご自身も家事育児の分担をほぼ5割実行している共働き子育て夫婦。

なぜ貯めるのか、いくら貯めるのか。

まずは、夫婦で貯蓄のイメージを共有

結婚生活はあらゆるシーンでお金がかかりますから、貯蓄するのは至難の業。ですが「貯められないのはしょうがないよね」と過ごしてしまうと、あっという間に時間が経ち、必要なときにお金がない、ということにもなりかねません。また、「相手がやってくれているだろう」という思い込みも禁物。いざ必要になったときに「貯金していなかったの?」では困りますよね。ですから、家族の将来を豊かにするためのライフプランをまずは夫婦で共有し、なぜ貯めるのか、いくら貯めるのかを、できるだけ早い段階で話し合っておくことが大切です。「ゆくゆくは住宅を購入したいよね」「子どもが生まれたら教育資金がかかるよね」だから「とりあえず貯めておこうよ」で最初は構わないのです。

貯蓄の目標額を設定し

「世帯年収の○割は貯める」を目標に

夫婦のライフプランにおいて、何にお金が必要になるのかをクリアにしたら、貯蓄額の目標を決めましょう。「○年後までに物件取得価格の○割を貯める」のように、具体的な必要額にこだわるよりも、「世帯年収の○割は貯める」という目標を軌道に乗せるほうがおすすめです。なぜなら、いつ住宅を購入するのか、いつ子どもができるのか、子どもが何人で教育費がいくらかかるのかなど、将来かかる費用を、現段階で具体的に決めるのは難しいからです。決めたとしても、計画通りに事が運ばないことも考えられます。ですから、「これくらいは貯めておきたい」をイメージしつつ「毎年いくら貯めるのか」という、年間の目標額を設定しましょう。

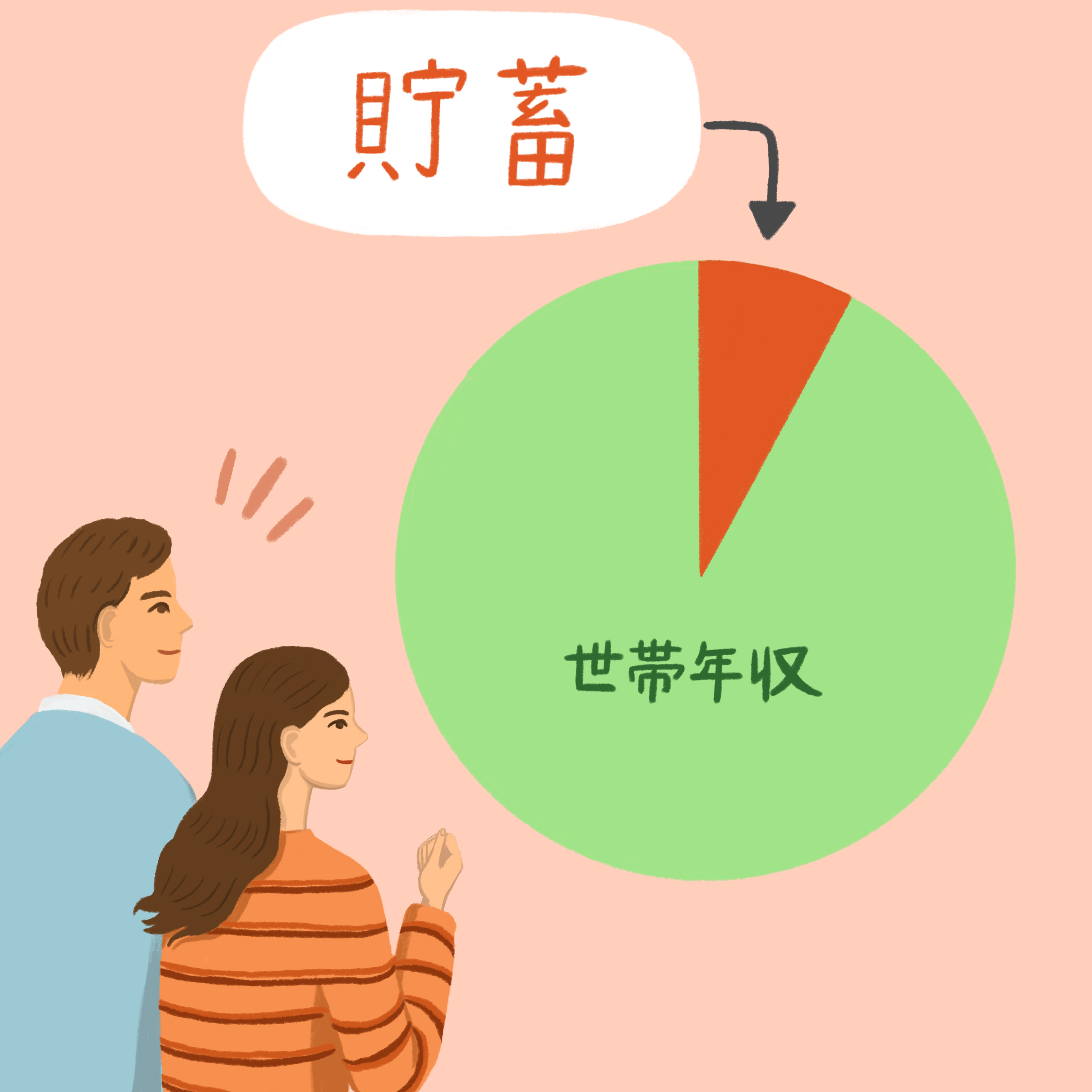

毎年の貯蓄額は

具体的な金額を設定

年間の貯蓄額は、「世帯年収の○割は貯める」のように、できるだけ具体的な金額を設定します。これまで貯蓄をしたことがない夫婦は、まずは年収の10%を目標にしてみましょう。これより少な過ぎてもお金が貯まりませんから、10%はがんばりたいところでしょうか。ですが、税金や社会保険料が引かれた手取り額から10%を貯蓄に回すことになるので、ちょっと厳しいな、と感じるかもしれません。その場合は5%くらいからスタートしてみましょう。すでに貯蓄が軌道に乗っている場合は、年収の15〜20%をひとつの目安にしてみてください。もちろん、住宅購入時、出産、子どもの進学など、支出が多くなるタイミングは、一時的に目標割合を変えるなど、調整できるとよいでしょう。

具体的な貯蓄額を決める際にも

家計の見える化が役に立つ

毎年の貯蓄額を、年収の10%と設定した場合、夫の年収が600万円、妻が400万円であれば、貯蓄額はそれぞれ、60万円と40万円とするのがまずは合理的です。もし、生活費などの家計のシェアがきっちり収入比でない場合、負担額の軽い方が貯蓄額を多くすることで調整するという手もあります。「生活費の固定費負担+貯蓄目標」の合計で、夫婦が年収比でバランスよく負担する、と考えましょう。

貯蓄に関しても、vol.1でお話しした「家計の見える化」が役立ちます。貯蓄の目標額を設定しても、現状の生活で毎月の貯蓄が難しいと感じている場合は、そこから月に数万円を貯めるのは難しいでしょう。その場合は、家計簿アプリを活用するなどして、節約可能な項目を検証します。あまり活用していないサブスクを解約する、賞味期限切れで捨てている食材を半減する、終電後のタクシーは控えるなど、ひとつひとつは数千円であっても、積み重ねるとまとまった金額になるものです。削った分がそのまま貯蓄額になります。

貯蓄の目標・金額の分担割合・貯蓄の余地をクリアにしたら、さっそく貯蓄をはじめます。仕事に家事に忙しい毎日を送っている共働き夫婦が多いと思いますので、お金の貯め方は「自動的」に行うのが効率的。給与口座から毎月自動引き落としにする方法が確実です。ボーナスで一気に貯蓄することもできますので、年間の貯蓄目標を設定したら、貯め方はそれぞれにまかせるのがおすすめです。貯められているかどうかの確認は1年に一度行い、夫婦できちんと共有を。

老後のための貯蓄。

フリーランスや自営業はより計画的に

長い人生において、夫婦の生活をより豊かにするためには、老後資金の準備も必要です。会社員の場合は国民年金に厚生年金が上乗せされますから、老後の日常生活を概ねまかなえるほどの定期収入が生まれます。一方で、フリーランスや自営業の場合は、それがありません。より計画的に老後資金の準備をする必要があるのです。また、収入に波がありますから、増えたときにはしっかり貯蓄しておきたいところ。「iDeCo(個人型確定拠出年金)」「つみたてNISA(積立型の少額投資非課税制度)」「小規模企業共済」を上手に活用することも考えましょう。iDeCo・小規模企業共済は、掛け金の全額が所得控除になるという、フリーランスや自営業にとって嬉しいメリットも。

貯蓄が軌道に乗ったら

投資の力でより豊かに資産形成

日本では銀行の金利が低いままである一方、物価高も続いています。この状況下では、普通に貯金をしていては、実質目減りしているのと同じ、という状態です。物価の上昇に負けないくらいのリターンを得るには、「投資」を考えてみるのもひとつの手です。日本で投資というと、なぜかギャンブルのようなイメージが根強く残っていますが、一部のお金持ちが行う「マネーゲーム」ではありません。投資は「企業に出資する→企業が成長→社会が豊かになる→経済の成長を通じて自らの資産が増える」という仕組みです。また、iDeCoやつみたてNISAは税制の優遇がありますから、運用の収益を全額手元に残すことができます。貯蓄額がはっきりしてきたら、その一部を投資にも回してお金を増やすことにチャレンジしてみてもよいのではないでしょうか。実は100円から数千円といった少額で投資をすることもできるんですよ。

家計をクリアにしたら、貯蓄の余地を検討し、年収比や家計の分担比によって、お互いの貯蓄額を設定しましょう。また、金利が低くて物価が上昇している今だからこそ、投資というカードを切って、資産を増やすという手もご紹介しました。幸せな未来を築くためにも、貯蓄は計画的にしていきたいところですね。

さらに知りたい方へ

「共働き夫婦 お金の教科書」

今回お話を伺った山崎さんの著書。共働きの夫婦の、家計・貯蓄・投資・住宅購入・学費といった、お金のルールをまとめた一冊。お金のことはもちろん、夫婦の将来のことを話し合うきっかけづくりにも。(プレジデント社)